Slim omgaan met data en realtime betalingen

Het lijkt erop dat realtime betaling momenteel populair is. En toch is het nog niet zo lang geleden dat alle betalingen direct gebeurden. Contant geld is van nature direct beschikbaar, zelfs in realtime.

Toen innovatie, technologie en infrastructuur zich in de financiële sector begonnen uit te breiden, werd snelheid steeds minder belangrijk. Integendeel, beveiliging en gegevens kwamen op de voorgrond toen bedrijven potentiële risico's wilden verminderen en hun betalingsprocessen wilden optimaliseren.

Maar wat als bedrijven hun taart zouden kunnen hebben en deze ook zouden kunnen opeten? Het lijkt erop dat een realtime betalingsnetwerk precies dat mogelijk zal maken.

Wat is realtime betaling?

Real-time betaling (RTP) verwijst naar een subset van betalingsrails die onmiddellijke transacties mogelijk maken, 24/7 dekking bieden (of dichtbij), open loop zijn en gebruik maken van de ISO 20022-berichtenstandaard.

Het realtime betalingsnetwerk bevindt zich nog in de beginfase. Hoewel sommige implementaties van instant- of bijna-instant betalingen al sinds 1973 bestaan (in het geval van het Japanse ZENGIN), is deze nieuwste, gestandaardiseerde aanpak nog niet helemaal volwassen op het wereldtoneel.

Maar dat wil niet zeggen dat het klein is. In 2020 werden wereldwijd ruim 70,3 miljard realtime betalingstransacties verwerkt, een stijging van 41% ten opzichte van 2019. [1] Vanuit sommige perspectieven is dat alsof iedere persoon op de planeet acht realtime betalingen zou doen – met wisselgeld over. .

Waar gebeuren ze?

Momenteel hebben ongeveer 54 landen een soort realtime betalingssysteem geïntroduceerd. De grootste daarvan is – veruit – India, met een totale transactiewaarde van 25,5 miljard dollar in 2020, gevolgd door China met 15,7 miljard dollar. [2] Het is echter vermeldenswaard dat dit in veel gevallen een gedwongen transitie is en niet noodzakelijkerwijs een natuurlijke transitie.

Kijkend naar India hebben verschillende factoren deze enorme introductie bevorderd: de pandemie, de terugdringing van de ‘schaduweconomie’ die ooit afhankelijk was van contant geld, en het overslaan van de adoptie van ‘betaalkaarten’ ten gunste van mobiele betaalmethoden. [3]

In Europa, waar de markt veel strenger is op het gebied van regelgeving en betaalkaarten al goed ingeburgerd zijn, kunnen we verwachten dat de adoptie langzamer zal verlopen.

Wat maakt een betaling ‘realtime’?

De moderne betekenis van de term ‘realtime betaling’ is goed gedefinieerd – in tegenstelling tot meer algemene termen als snellere betaling. Het is nu meer gestandaardiseerd en verwijst dus alleen naar deze specifieke soorten betaalrails met deze specifieke kenmerken.

Laten we dus elk van deze functies eens nader bekijken:

Instant

Deze is een no-brainer. De betaling moet vrijwel onmiddellijk worden verwerkt – van initiatie tot afwikkeling.

24/7 dekking

‘Realtime’ is niet mogelijk wanneer het altijd beschikbaar is. Om dit mogelijk te maken zullen banken een effectieve en betrouwbare digitale en back-endinfrastructuur nodig hebben.

Open loop

Dit stukje jargon verwijst naar een systeem waarbij betalingen rechtstreeks aan de bankrekening van een persoon worden gekoppeld, in tegenstelling tot een prepaid-saldo. Dit is een van de belangrijkste aspecten die het betaalproces ‘versnelt’.

ISO 20022

Dit is een gestandaardiseerd systeem voor elektronische gegevensuitwisseling/berichten waarvan bekend is dat het bijzonder rijk is aan gegevens. Zie het als een taal waarmee systemen effectiever kunnen communiceren en tegelijkertijd meer gegevens kunnen aanbieden. Het is gemaakt met de bedoeling om te worden gebruikt als basis voor alle initiatieven op het gebied van financiële standaarden.

Wat telt als een realtime betalingssysteem?

Hoewel we een behoorlijke reeks criteria hebben die aangeven wat wel en niet een realtime betaling is, zijn er enkele soorten betalingen die de illusie wekken dat ze direct plaatsvinden. Zijn er tegenwoordig niet genoeg voorbeelden waarbij betalingen direct kunnen worden gedaan?

Niet echt. Een same-day ACH werkt bijvoorbeeld niet op een realtime betalingsspoor. Ze werken door transacties samen te voegen en deze dagelijks samen af te rekenen.

Mobiele betalingen zijn ook niet realtime. Hoewel het lijkt alsof u de betaling onmiddellijk van een vriend ontvangt, is dat niet echt het geval. De meeste mobiele betalingen zijn gesloten, waardoor het geld niet rechtstreeks naar uw rekening gaat, maar in uw mobiele portemonnee blijft.

Het is vermeldenswaard dat ‘real-time betaling’, zoals hier beschreven, niet de enige manier is om directe betalingen te realiseren. In plaats daarvan is het een meer gestandaardiseerde term die financiële instellingen kunnen gebruiken en volgen.

Dat gezegd hebbende, laten we eens kijken hoe ze in de praktijk werken.

Hoe het werkt

Trouw aan hun naam doorlopen realtime betalingen onmiddellijk alle stappen van het betalingsproces.

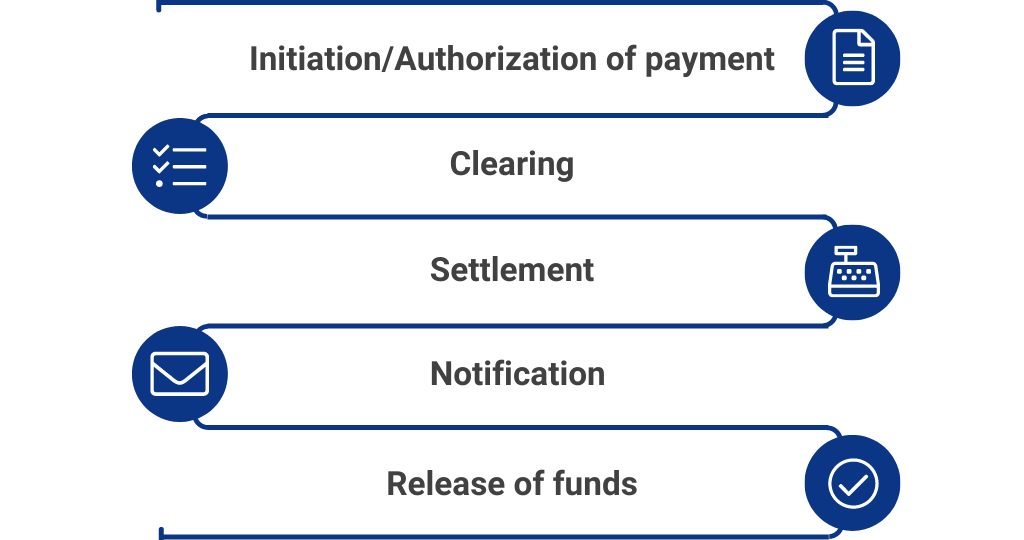

Bij een typische niet-contante betaling volgt het proces doorgaans deze stappen:

Dit kan worden gewijzigd, maar uw typische procedure zou er ongeveer zo uit moeten zien. Een realtime betalingsproces versnelt deze processen in essentie. Hier is hoe:

Dankzij het gebruik van digitale technologieën kunnen deze processen nu met één klik op de knop worden uitgevoerd. Op dezelfde manier kan het ook op elk moment van de dag (of nacht) werken om ervoor te zorgen dat de betaling wordt verwerkt zodra deze binnenkomt.

Het open-loop-ontwerp betekent dat betalingen rechtstreeks tussen de bankrekeningen van de betrokken partijen kunnen stromen. Het is iets wat je ziet in moderne mobiliteit-as-a-service-ontwikkelingen, waardoor gemakkelijke en wijdverbreide betalingen mogelijk zijn. Het biedt ook een hoge interoperabiliteit, waardoor het netwerk nog verder kan worden opgeschaald.

Tegelijkertijd vermindert de ISO 20022-standaard eventuele miscommunicatie en levert het een gestandaardiseerde set gegevens. Dit kan vervolgens snel worden verwerkt en gelezen, omdat de systemen opnieuw rond deze standaard kunnen worden gebouwd om ervoor te zorgen dat er geen problemen optreden als het gaat om de communicatie tussen banken.

In wezen werkt elk onderdeel hand in hand om de verwachte snelheid mogelijk te maken voor betalingen die ‘real-time’ worden genoemd.

Waarom is dit dan belangrijk voor bedrijven?

Waarom is het belangrijk?

Er zijn een paar verschillende manieren waarop realtime betalingen belangrijk zijn voor bedrijven.

Snelheid

Het voor de hand liggende antwoord. Maar snelheid op zichzelf is niet van bijzonder belang voor bedrijven. In plaats daarvan heeft het meer te maken met de flexibiliteit en controle die het biedt.

Data

Opnieuw komt ISO 20022 in het spel. Net als virtuele kaarten brengen realtime betalingen veel overmakingsgegevens met zich mee, die bruikbaar zijn en door bedrijven kunnen worden geanalyseerd voor een beter perspectief en afstemming van hun betalingen.

Efficiëntie

Realtime betalingen zijn snel, digitaal en datarijk. Dat vertaalt zich in efficiëntie als het gaat om middelen, waarbij tijd en kosten worden bespaard in vergelijking met traditionele middelen.

Cash flow

Omdat de afwikkeling slechts enkele seconden duurt, hoeven bedrijven niet te wachten om betalingen van klanten te ontvangen. Prognoses en het algemene beheer van contant geld worden ook eenvoudiger. Op dezelfde manier kunnen leveranciers ook een snellere omzet van contant geld verwachten, waardoor ze het sneller kunnen investeren.

Zullen bedrijven binnenkort realtime betalingen gebruiken?

In bepaalde markten zijn er al enige tijd directe betalingsmogelijkheden beschikbaar. Het Clearing House Automated Payment System (CHAPS) in Groot-Brittannië maakt bijvoorbeeld sinds de jaren tachtig realtime betalingstransacties mogelijk. Deze systemen waren echter vaak alleen bedoeld voor grootschalige betalingen met een hoge waarde.

Deze nieuwe golf van realtime betalingen biedt nu een directe betalingsoptie voor bedragen met een lagere waarde. Zijn bedrijven dus aan boord van dit nieuwe systeem?

Het lijkt zo. Een groot deel van de aantrekkingskracht voor bedrijven op dit onderwerp is het laatste hierboven geschetste punt: cashflow.

Realtime betalingen en verlengde betalingsvoorwaarden

De mogelijkheid om betalingen onmiddellijk uit te voeren, zorgt voor een grote mate van flexibiliteit over wanneer betalingen worden gedaan. Hierdoor kunnen bedrijven profiteren van langere betalingstermijnen bij hun leveranciers.

Verlengde betalingstermijnen zijn een geweldig hulpmiddel om het werkkapitaal te beheren en ervoor te zorgen dat geld binnen het bedrijf naar behoefte kan worden toegewezen. Realtime betalingen maken dit beheer mogelijk door bedrijven meer controle te geven over wanneer de betalingen daadwerkelijk hun rekening verlaten, waardoor nog verdere verlengingen van de betalingstermijnen mogelijk zijn.

Dit kan echter ook de relatie met de leverancier verder onder druk zetten en ertoe leiden dat bedrijven vroegtijdige betalingskortingen mislopen. Zelfs voor het bedrijf zijn de potentiële veiligheidsproblemen en de ruimte voor fouten een punt van zorg, waardoor realtime betalingen meer een instrument worden dat vrijelijk kan worden gebruikt.

Dat gezegd hebbende, als het gaat om de logistiek van het adopteren van realtime betalingen, hebben we enkele cijfers om te delen die bewijzen dat de vraag en het aanbod beginnen te verschijnen:

De vraag

Volgens Mastercard gelooft 60% van de organisaties dat snellere betalingen gunstig zouden zijn voor hun bedrijf. [4] Dit gebeurt in de context van de verstoringen van de toeleveringsketen als gevolg van de pandemie, waarbij bedrijven hun betalingen moesten aanpassen op basis van de snel veranderende behoeften van leveranciers.

In een ander rapport zou bijna de helft (48%) van het MKB ‘zeer geïnteresseerd’ of ‘zeer geïnteresseerd’ zijn in realtime betalingsafwikkeling. [5] Als je de antwoorden ‘enigszins geïnteresseerd’ en ‘enigszins geïnteresseerd’ bij elkaar optelt, krijg je een enorme 83% die positief staat tegenover ons onderwerp van vandaag.

Als laatste opmerking: consumenten zijn ook behoorlijk happig op snellere betalingen. PYMNTS ontdekte dat 20% van de Amerikaanse consumenten het vaakst realtime betalingen ontvangt voor ten minste één soort uitbetaling. [6] Een derde (33%) zou zelfs bereid zijn een vergoeding te betalen om direct geld te ontvangen.

Dit is logisch als je bedenkt hoe consumenten gewend zijn aan gemakkelijke, onzichtbare betalingen. De toegevoegde snelheid is daarbovenop een grote bonus.

Het aanbod

En de banken beginnen dit in de gaten te krijgen. In de VS wil 85% van de banken realtime B2B-betalingsfaciliteiten aanbieden. [7]

Maar een onderzoek naar realtime betalingen zou niet compleet zijn zonder ‘The Clearing House’ te noemen, misschien wel een van de algemeen erkende implementaties ervan.

Met The Clearing House kunnen we zien dat het volume en de waarde van de realtime betalingsactiviteiten vrijwel non-stop zijn gegroeid. In het eerste kwartaal van 2020 kende het netwerk een volume van bijna $5 miljard, dat in het tweede kwartaal van 2022 was gegroeid tot ruim $18 miljard – een stijging van ongeveer 260%. [8]

Uiteindelijk ligt real-time betaling op koers om in 2026 iets meer dan een kwart van de mondiale elektronische betalingen te zullen uitmaken. [9]

Reality check

Als het om nieuwe betaaltechnologieën gaat, zijn bedrijven vaak traag in beweging. Dat is logisch, want er zijn tal van beveiligingsproblemen en interne workflows die moeten worden herwerkt. Dat is een grote investering vooraf in tijd en geld.

En laten we het feit niet vergeten dat realtime betalingen niet-herroepbaar zijn, althans in de huidige implementaties.

Maar realtime betalen lijkt anders te zijn: bedrijven over de hele wereld lijken erg enthousiast over de nieuwe innovatie in de betalingswereld. Consumenten krijgen er langzaam maar zeker ook toegang toe, waardoor de infrastructuur en het begrip worden opgezet dat binnenkort zijn weg naar B2B-scenario's zou moeten vinden. Tot dat moment zullen realtime betalingen een niche-gebruiksscenario blijven onder bedrijven.

Over B2B-scenario's gesproken: we hebben een nieuwsbrief aan de B2B-betalings- en travel markets. Aboneer u nu op onze nieuwsbrief! We houden u op de hoogte van de laatste trends, aankomende evenementen en andere AirPlus updates.

Banner photo door Karolina Grabowska van Pexels

[2] https://www.statista.com/chart/25871/real-time-payment/

[4] https://b2b.mastercard.com/news-and-insights/archive/real-time-payments-soar-2020/