Quand votre carte bancaire professionnelle devient plus qu'un moyen de paiement ?

En 2021, votre carte bancaire professionnelle sert à bien plus que de simples transactions...

Il y a les cartes bancaires professionnelles classiques. Et il y a les cartes professionnelles qui vous permettent de faire bien plus qu'un simple paiement. Aujourd'hui, les cartes bancaires classiques restent des moyens de paiement principalement utilisés par les TPE et PME:

La carte achats de l’entreprise :

La carte achats de l’entreprise permet de payer les fournisseurs et de réaliser des achats non stratégiques. En revanche, elle n’est pas le mode de paiement le plus pratique quand il s’agit de régler les frais professionnels individuels des collaborateurs : il faut se prêter la carte de l’entreprise, rapprocher manuellement les dépenses de chacun pour effectuer un contrôle et faire respecter des mesures de sécurité (ne pas s’envoyer les codes de la carte par email, par exemple).

La carte affaires individuelle :

Il existe des cartes de paiement professionnelles, dont l’usage va plus loin que le simple moyen de paiement :

- La carte affaires ou carte corporate

- La carte virtuelle

- La carte logée

Ces solutions sont surtout préférées par les groupes et les grandes entreprises.

Elles simplifient notamment la gestion des frais, de leur planification à leur enregistrement en comptabilité et permettent un meilleur contrôle des coûts et une visibilité accrue sur vos dépenses.

Découvrez les 3 avantages qui font que votre carte bancaire devient plus qu’une solution de paiement.

Quand votre carte bancaire professionnelle devient un outil de pilotage

Le pilotage des coûts et des politiques de dépenses est souvent une procédure fastidieuse.

Vous avez beau communiquer sur votre politique voyages auprès de vos employés, il y a toujours quelqu’un pour oublier les plafonds à respecter en voyage d’affaires.

Et si votre carte bancaire professionnelle devenait un outil pour mieux piloter vos coûts et vos politiques ?

Désormais, les cartes bancaires vous permettent de réaliser des économies et de gagner du temps, en simplifiant le pilotage des politiques de dépenses et en autorisant un contrôle des coûts plus précis.

Piloter vos politiques de dépenses avec la carte bancaire professionnelle :

Pour faire respecter vos politiques budgétaires, la carte corporate est votre meilleure alliée.

“Est-ce que cette dépense supplémentaire me fera dépasser le plafond de paiements autorisée ?”

Vos employés n’ont plus à tenir des comptes ou à faire de douloureux calculs, au beau milieu de leurs voyages d’affaires.

Leur carte corporate prend en compte la politique de dépenses en vigueur pour eux.

Pour simplifier l’application des politiques de dépenses, vous pouvez en effet fixer des plafonds pour des catégories de dépenses ou des zones géographiques.

La carte corporate AirPlus dispose notamment de la fonctionnalité Card Control, qui permet, entre autres :

- De fixer des plafonds par catégorie d’achat

- De fixer des plafonds par zone géographique

- D’autoriser ou d’interdire le retrait d’espèces

- De bloquer des catégories d’achats ou des marchands en particulier

- De limiter le nombre de transactions (en fréquence ou en montant)...

- D’autoriser ou d’interdire les achats online

Finies, les mauvaises surprises lors du remboursement des notes de frais !

Piloter vos coûts avec la carte bancaire professionnelle :

Il est rare de pouvoir contrôler les coûts avec précision.

C’est pourtant le rêve de nombreux gestionnaires : avoir une vision complète et en temps réel des dépenses de l’entreprise !

Avec la carte corporate, la maîtrise des dépenses professionnelles individuelles est grandement simplifiée.

À tout moment, vous pouvez savoir qui a dépensé quoi, où et quand. Et vous pouvez intégrer automatiquement le fichier de dépenses dans votre logiciel de traitement de notes de frais.

Mais quid des dépenses professionnelles de l’entreprise ?

Ici, d’autres cartes professionnelles peuvent vous aider à piloter vos coûts : la carte logée et la carte virtuelle.

La carte logée pour mieux maîtriser vos frais de gestion :

La carte de paiement est logée chez un prestataire référencé (réseau d’agences de voyages, d’un outil de réservation en ligne dit SBT (Self Booking Tool), d’une centrale de réservation hôtelière ou de restauration, etc...), permettant ainsi de payer toutes les prestations réservées par les voyageurs d'affaires auprès de ce prestataire.

Votre prestataire de voyages pourra ainsi centraliser l’ensemble des dépenses et procéder à une facturation globale des prestations avec un détail particulièrement fin pour chaque ligne de dépenses.. La gestion des factures est simplifiée, avec un seul relevé de facturation pour l’ensemble des dépenses.

L’avantage non négligeable : vous n’avez plus à créer un nouveau compte fournisseur pour chaque prestataire - ce qui constitue une procédure de gestion fastidieuse et peu rentable, notamment quand il s’agit d’achats irréguliers, de faible montant ou réalisés auprès de plusieurs prestataires.

La carte virtuelle pour mieux maîtriser les achats indirects ponctuels de votre entreprise :

Pour les dépenses non régulières ou non stratégiques, l’émission d’une carte virtuelle à usage unique est la solution qui vous offre la meilleure maîtrise de vos coûts. En effet, la carte virtuelle est associée à un montant et à un fournisseur en particulier, ce qui en fait un exemple de sécurité en termes de transactions financières.

Quand votre carte bancaire professionnelle devient un garant de la sécurité des transactions de l’entreprise

La sécurité des transactions de l’entreprise est une priorité.

Selon les usages et les moyens de paiement, les risques courus diffèrent : vol, fraude, perte, insécurité de l’employé...

Désormais, votre carte bancaire professionnelle vous permet de sécuriser au maximum vos employés et votre entreprise.

Sécuriser les dépenses professionnelles individuelles :

Les cartes virtuelles et les cartes corporate mettent fin à l’une des pires pratiques en termes de sécurité : le partage d’un même numéro de carte entre plusieurs employés.

En effet, vous n’imaginez pas à quelle fréquence nous observons des employés qui s’envoient les numéros de la carte achats par email ou texto, ou qui laissent un post-it avec le code de la carte sur le bureau d’un collègue.

Privilégiez la carte virtuelle pour les employés qui effectuent des dépenses ponctuelles ou régulières pour bénéficier d’un bon niveau de données.

La carte corporate peut également être utilisée pour les employés qui engagent des dépenses régulièrement mais avec un niveau de données moindre.

Sécuriser les employés et les dépenses individuelles durant les déplacements professionnels :

“Un rapport de GBTA (Global Business Travel Association) publié montre que plus de 75 % des voyageurs d'affaires britanniques, allemands et français estiment que leur entreprise veille à leur sécurité pendant leurs déplacements professionnels.”

De nombreux voyageurs ont encore recours à différentes options de paiement non sécurisés lors de leurs déplacements professionnels :

- Paiement en espèces

- Usage de leur carte bancaire personnelle

- Usage d’une carte affaires/corporate

Les paiements en espèces, en plus d’échapper à tout contrôle de l’entreprise et de favoriser la fraude à la note de frais, mettent en insécurité le voyageur.

En privilégiant le paiement par carte, les risques d’agression, de vol ou de perte sont limités.

Par ailleurs, la carte bancaire personnelle n'est pas adaptée pour ceux qui voyagent régulièrement et ne dispose pas d'une assurance voyage professionnelle, essentielle à tout grand déplacement.

Nous recommandons la carte corporate aux voyageurs d’affaires. Elle dispose d’une très large couverture d’acceptation dans le monde et les assure durant leurs déplacements internationaux.

Sécuriser les dépenses ponctuelles de l’entreprise :

Comme nous l’avons déjà évoqué plus tôt, la carte virtuelle à usage unique améliore votre maîtrise des coûts, notamment des coûts liés aux achats ponctuels et non stratégiques.

La génération d’un numéro de carte unique, lié à un montant et à un fournisseur, permet aussi de réduire les risques de fraudes et de mieux contrôler les achats. Ce système s’adresse notamment à vos employés qui, sans faire partie du service Achats, sont amenés à engager des dépenses pour l’entreprise de temps à autre (ex: événementiel/MICE, fournitures de bureau, etc).

Quand votre carte bancaire professionnelle devient à la fois un outil de reporting, de comptabilité et de gestion des notes de frais

Lorsque les cartes bancaires professionnelles n’étaient que de simples modes de paiement en entreprise, beaucoup de procédures de gestion étaient réalisées manuellement :

- Rapprochement bancaires

- Création de notes de frais

- Saisie de factures…

Désormais, la majorité des cartes bancaires professionnelles sont connectées automatiquement au système d’information de l’entreprise.

Concrètement ?

Cela signifie que toutes les données de paiement relatives aux dépenses engagées peuvent être collectées et importées automatiquement dans vos différents logiciels de gestion :

- Comptabilité

- Gestion des notes de frais

- Contrôle budgétaire…

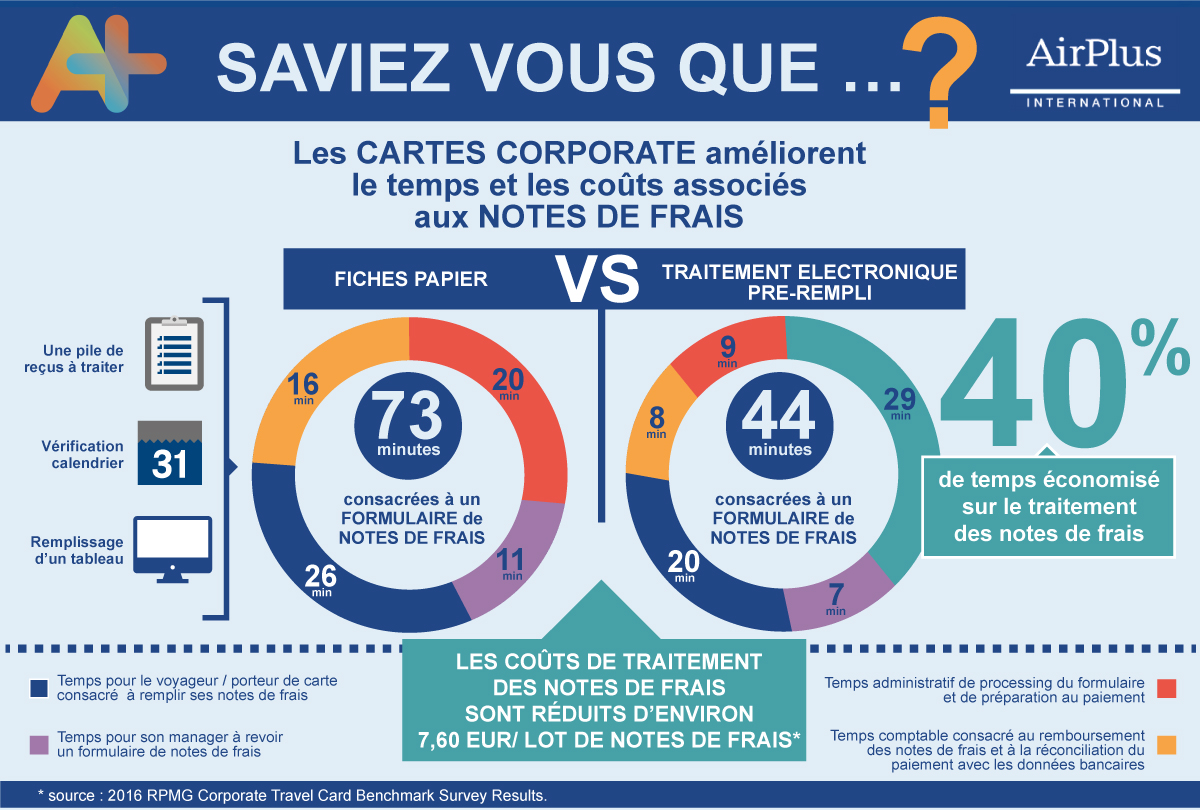

La remontée d’informations est aussi synonyme de réductions de coûts, notamment en matière de notes de frais qui peuvent demander jusqu’à 20 minutes de traitement par unité et un coût de 53€ par lot de notes de frais.

Votre moyen de paiement devient alors une extension de vos outils de gestion.

Simplifier les rapprochements bancaires et la saisie de la comptabilité :

Les procédures manuelles de rapprochement bancaire et de saisie en comptabilité sont très lentes et souffrent de grands risques d’erreurs.

En effectuant les dépenses de l’entreprise avec des cartes bancaires connectées et intégrées au Système d’Information (SI), vous simplifiez et automatisez tout ou partie de ces procédures :

- Vos gestionnaires gagnent du temps

- Votre gestion reflète davantage la réalité de votre entreprise

Par exemple, les frais de déplacements engagés avec une carte logée sont tous centralisés sur un même relevé de facturation, que vous pouvez importer dans vos outils de comptabilité pour une saisie automatique des factures correspondantes. À la clé : moins d’erreurs de saisie et moins d’erreurs d’imputation.

La réconciliation entre la facture et la transaction est également automatisée.

Finies, les heures passées à chercher d’où vient cette transaction sur le relevé de facturation de l’entreprise !

« Le traitement et l’enregistrement des factures en comptabilité a été automatisé, passant de 3 à 4 jours à quelques minutes seulement ». Adrien Dif, Kuehne + Nagel

99,7% : c’est le taux de réconciliation automatique des factures avec un compte logé AirPlus. (2)

Automatiser les reportings

Le reporting est une tâche chronophage, et pourtant sans grande valeur ajoutée.

Lorsque vos salariés utilisent leur carte de paiement professionnelles AirPlus pour régler leurs frais professionnels, leurs dépenses sont automatiquement collectées et traitées, en temps réel.

La remontée des données paiement se fait automatiquement dans vos outils de gestion et de reporting.

Maintenant que vos gestionnaires n’ont plus le fastidieux traitement des données à réaliser, ils pourront consacrer davantage de temps à des tâches à plus forte valeur ajoutée :

- L’analyse des données du reporting

- Le pilotage des coûts

- L’amélioration continue des politiques de dépenses de l’entreprise

La granularité offerte par les reportings permet aux acheteurs ou travel managers d’avoir une meilleure connaissance fine des achats et de négocier de meilleures offres tarifaires. Les entreprises peuvent ainsi améliorer leurs négociations tarifaires de 10% à 15 %.

Fluidifier le processus de gestion des notes de frais

De la même façon, la procédure de gestion des notes de frais est souvent fastidieuse et sujette à de nombreuses erreurs.

D’ailleurs, les fraudes à la note de frais ne sont souvent pas intentionnelles.

De nombreuses fraudes sont le résultat d’erreurs humaines :

- Non-respect ou méconnaissance de la PVE de la part de l’employé en déplacement professionnel

- Erreur lors du contrôle de la note de frais, ou méconnaissance de la politique voyages en vigueur de la part du validateur

- Erreur lors de la saisie du justificatif ou de la note de frais

Par ailleurs, notons que les administrateurs de grandes entreprises ont souvent de nombreuses notes de frais à traiter. Il est impossible de garantir une application à 100% de la PVE lorsqu’il faut traiter manuellement et rapidement de nombreuses demandes de remboursement des frais des collaborateurs.

Heureusement, il existe déjà un grand nombre d’outils et de logiciels permettant d’automatiser en partie ce processus.

Et les cartes bancaires professionnelles peuvent désormais simplifier et fluidifier encore plus la gestion et la validation des notes de frais.

En utilisant une carte corporate lors d’un déplacement d’affaires, par exemple, l’employé transmet en temps réel ses transactions, qui sont intégrées automatiquement dans le logiciel de traitement des notes de frais. Il en va de même pour le contrôle de la note de frais et du bon respect des normes en vigueur dans la politique de dépenses de l’entreprise.

En moyenne, l’intégration des données carte corporate dans vos outils de notes de frais représente une économie de 40% en temps et de 7,60€ par lot de notes de frais soumis.

Notons également qu’en amont de l’émission des notes de frais, les cartes corporate peuvent enregistrer les plafonds et les règles de votre politique voyages pour bloquer en amont les dépenses qui ne pourraient pas faire l’objet d’un remboursement.

Vous l’avez compris, la valeur ajoutée de la carte bancaire professionnelle ne réside plus uniquement dans sa fonction de paiement.

Elle est également devenue :

- Le compagnon de votre pilotage des coûts et des règlements budgétaires

- La garante de la sécurité de vos transactions

- Une extension de vos outils de gestion (comptabilité, reporting, notes de frais)

Au moment de choisir une solution de paiement pour votre entreprise, il est essentiel de prendre en considération les potentiels gains de temps et économies réalisés grâce à ces cartes bancaires professionnelles.

(2) Source : Carlson Wagonlit Consulting (étude de 2016).